Любители высокодоходных облигаций весь 2025-й год жили — не тужили. Купоны регулярно приходили, в том числе ежемесячно. Сами бумаги росли в цене, поскольку ставки на рынке снижались вслед за ключевой. Так продолжалось до ноября, а потом всё изменилось. Котировки полетели вниз, инвесторы запаниковали. Рассказываем, что случилось и стоит ли покупать дешёвые облигации.

Обвал на рынке ВДО: что случилось

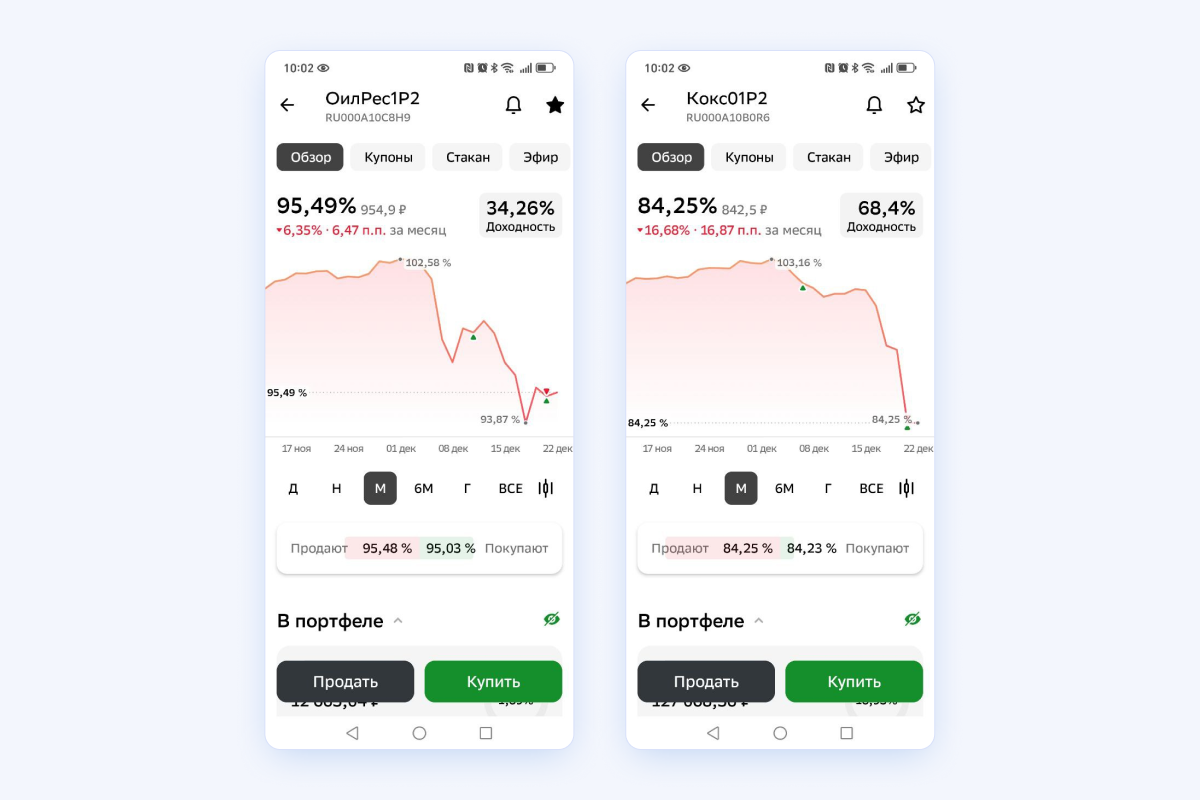

Вчера, 22 декабря 2025 года, рынок высокодоходных облигаций (ВДО) обвалился в очередной раз. Перечислять все нет смысла — их слишком много. Покажем на примере двух бумаг:

- ОилРес1Р2 — на 3,02% за неделю и на 6,17% за месяц;

- Кокс01Р2 — на 16,75% за неделю и на 17,91% за месяц.

ВДО начали «валиться» полтора месяца назад после того, как рейтинговое агентство «Эксперт РА» опубликовало знаменитый обзор под названием «Время жить и время выживать». В нём оно отметило значительный рост дефолтов по облигациям. Если за весь 2024 год только 11 компаний не исполнили обязательства (не погасили бумаги, не выплатили купон), то за 10 месяцев 2025-го насчитали сразу 20 (26 с учётом выпусков цифровых финансовых активов).

По мнению агентства, количество дефолтов удвоилось из-за того, что партнёры компаний не вовремя переводят им деньги:

Большая часть первичных дефолтов/техдефолтов на рынке облигаций, которые имели место годом ранее, происходили из-за реализации корпоративных рисков, мер регуляторного воздействия. В 2025 году ситуация несколько изменилась – большая часть эмитентов, не исполнивших обязательств в срок, фиксируют нехватку денежных средств в связи с задержкой в оплате со стороны контрагентов

Другими словами, проблема по большей части не связана с положением самих компаний. Однако в тонкости никто не вникал — инвесторы запаниковали и начали массово распродавать бумаги. Масла в огонь подлила компания «Монополия», которая допустила сначала технический дефолт (не погасила вовремя облигации), затем — не смогла выйти из него. Эмитенту даётся определённое время на то, чтобы выполнить обязательства, после чего фиксируют уже настоящий дефолт.

Это событие сейчас и влияет на высокодоходные облигации других компаний. Инвесторы боятся, что-то же самое произойдёт и с их бумагами. Дополнительную панику разводят эксперты со странными публикациями. К примеру, нынешний обвал облигаций Кокс01Р2 вызван негативным материалом малоизвестного автора. Он указал на плохие показатели в отчётности компании, которая вышла полтора месяца назад. Непонятно, чего он ждал столько времени, чтобы раскрыть глаза инвесторам, — видимо, того момента, когда люди наиболее уязвимы.

Стоит ли покупать высокодоходные облигации

Рынок ВДО был и остаётся рискованным. Поэтому важно понимать, что если вы не готовы полностью потерять деньги и бежите продавать бумаги при каждом обвале, — высокодоходные облигации не для вас.

Если вы отличаетесь холодным рассудком, не паникуете, увидев минус в портфеле, то можно рисковать. Только соблюдайте три золотых правила:

- не вкладывайте больше 3% от накоплений в облигации одной компании (можно долю уменьшить сильнее — 2%, 1%);

- не инвестируйте в высокодоходные облигации свою финансовую подушку — она должна храниться на вкладе или накопительном счёте;

- сразу представьте, что все вложенные деньги вы потеряли, как только купили бумагу на рынке ВДО.