Брокерский счёт — что это, чем отличается от ИИС и стоит ли открывать?

Что такое брокерский счёт

С помощью брокерского счёта можно формировать инвестиционный портфель, зарабатывать на росте стоимости активов, получать дивиденды и купонные выплаты. Всё это происходит онлайн, ходить на биржу не нужно.

Чем брокерский счёт отличается от банковского

На банковском счёте лежат только деньги. Они туда приходят и уходят. Возможности брокерского счёта шире. С его помощью можно покупать ценные бумаги.

По идее на брокерском счёте тоже можно хранить деньги. Однако продвинутые инвесторы так делают редко. Причина проста: это невыгодно — на деньги не начисляют проценты, как, например, на накопительном счёте или вкладе.

ИИС или брокерский счёт — чем отличаются и какой лучше открыть

Кроме брокерского счёта в России доступен индивидуальный инвестиционный счёт (ИИС). По сути это всё тот же брокерский счёт, с помощью которого можно купить акции, облигации и другие ценные бумаги, но с налоговыми льготами и ограничениями на вывод денег.

Существует три типа ИИС:

- ИИС−1 позволяет вернуть до 13% от внесённой суммы (максимум 60 000 рублей в год). Без потери льготы нельзя закрывать минимум в течение трёх лет.

- ИИС−2 освобождает от налога на доходы. Без потери льготы нельзя закрывать минимум в течение трёх лет.

- ИИС−3 объединяет в себе обе льготы — вычет со взносов и освобождение от налога на доходы. Без потери льготы нельзя закрывать в течение 5−10 лет в зависимости от того, в каком году открыть.

Сравним брокерский счёт и ИИС по условиям, чтобы лучше понять, какой открыть.

| Параметр | ИИС | Брокерский счёт |

| Минимальный срок действия | От 3 до 10 лет в зависимости от типа счёта | Ограничений нет |

| Лимит пополнения | До 1 млн рублей в год на ИИС «старого» типа, без ограничений на ИИС−3 | Ограничений нет |

| Налоговые льготы | Вычет и частичное освобождение дохода от налогов | Освобождение дохода от налога при долгосрочном владении ценной бумагой |

| Гибкость | Ограниченная | Полная |

Брокерский счёт в банках

Многие российские банки, у которых есть соответствующая лицензия ЦБ, предлагают открыть брокерский счёт прямо в мобильном приложении. Это довольно удобно, поскольку есть доступ и к банковским, и к инвестиционным услугам одновременно. Быстрое пополнение и вывод денег с брокерского счёта, бесплатные переводы между картой банка и счётом для инвестиций.

Интересно, что инвестиционные компании не отстают от своих банковских конкурентов. К примеру, у «Финама» и «БКС Мир инвестиций», есть собственные банки. У «Финам» он появился в 2004 году, у БКС — в 2006 году.

Лучшие брокерские счета

Определить лучшие брокерские счета невозможно. Слишком многое зависит от инвестора. Одни люди покупают и продают ценные бумаги каждый день, другие — раз в неделю, третьи — раз в полгода. Кому-то важно, чтобы комиссии были самые низкие на рынке, кому-то — быстрые переводы.

Однако можно определить самых популярных брокеров по количеству запросов в интернете, ознакомиться с их условиями и выбрать самого лучшего лично для себя. В топ входят:

- «Альфа-Инвестиции»;

- «ВТБ-Инвестиции»;

- «Т-Инвестиции»;

- «СберИнвестиции»;

- «БКС Мир инвестиций»;

- «Финам».

Брокерский счёт «Альфа-Инвестиции»

Брокерский счёт в «Альфа-Инвестициях» можно открыть за несколько минут через банковское приложение. Обслуживание счёта зависит от тарифа. Например, на тарифе «Инвестор» обслуживание бесплатное, брокер берёт комиссии только за сделку. В то же время на тарифе «Трейдер» обслуживание счёта платное — 149 рублей в месяц, но комиссии за сделки намного ниже, чем на тарифе «Инвестор».

Брокерский счёт «ВТБ-Инвестиции»

В «ВТБ-Инвестициях» также можно открыть брокерский счёт онлайн через банковское приложение. Стоимость обслуживания счёта зависит от тарифа. Например, на тарифе «Мой онлайн» оно бесплатное, брокер берёт комиссии только за сделку.

Брокерский счёт «Т-Инвестиции»

Брокерский счёт в «Т-Инвестициях» можно открыть дистанционно — через приложение банка. Сколько придётся платить за обслуживание счёта, зависит от тарифа. Например, на тарифе «Инвестор» обслуживание бесплатное, брокер берёт комиссии только за сделку. В то же время на тарифе «Трейдер» обслуживание счёта платное — 390 рублей в месяц.

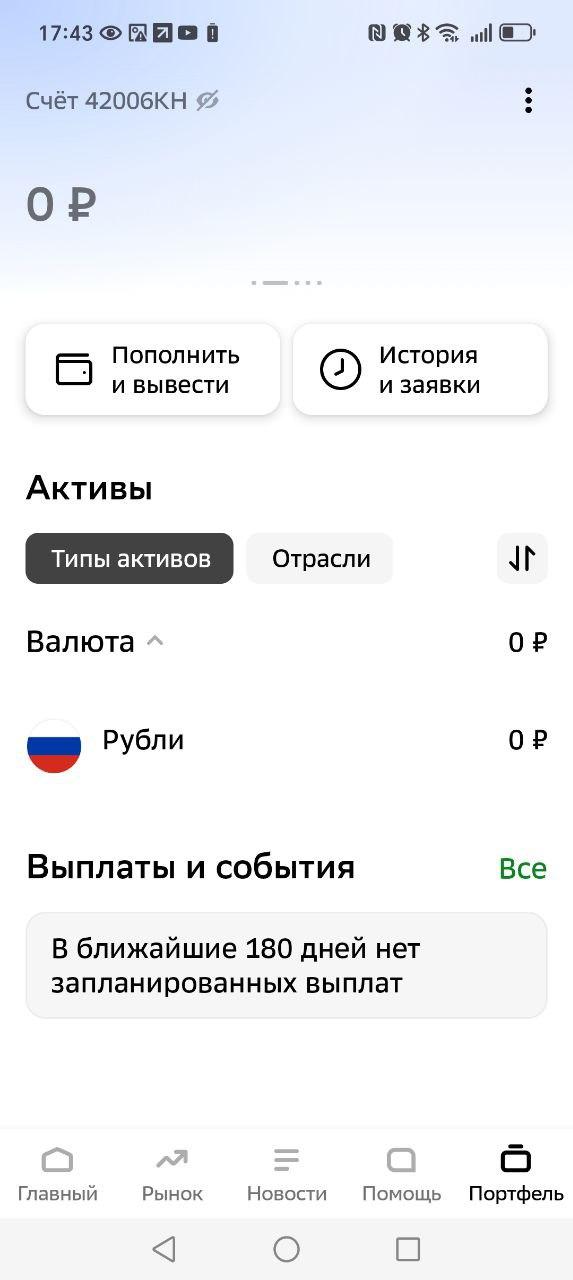

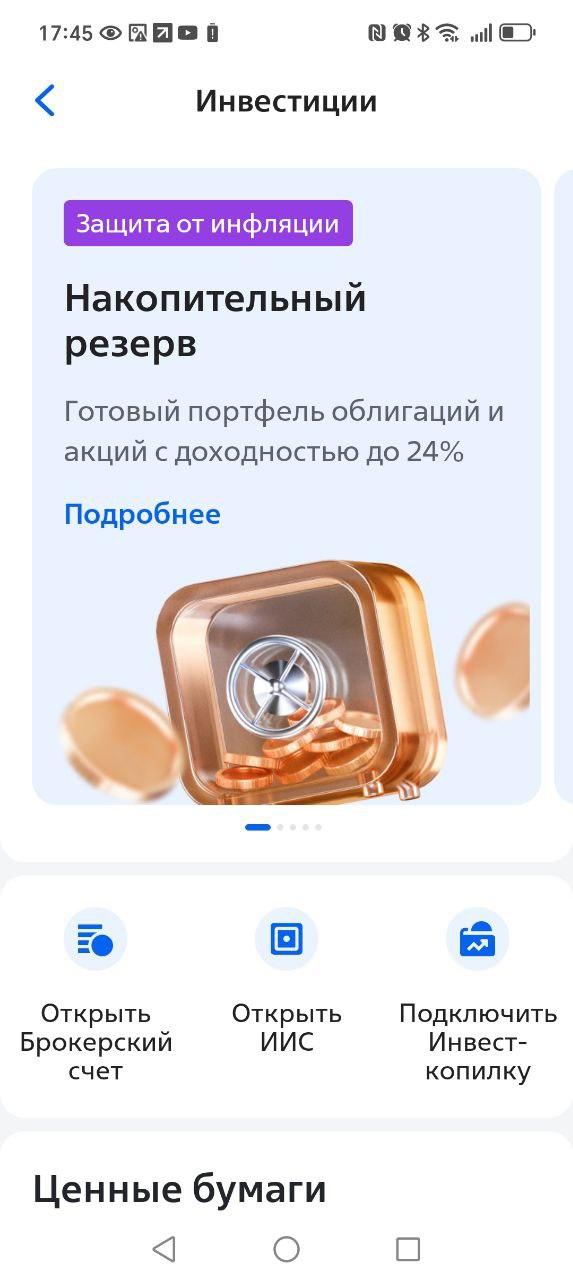

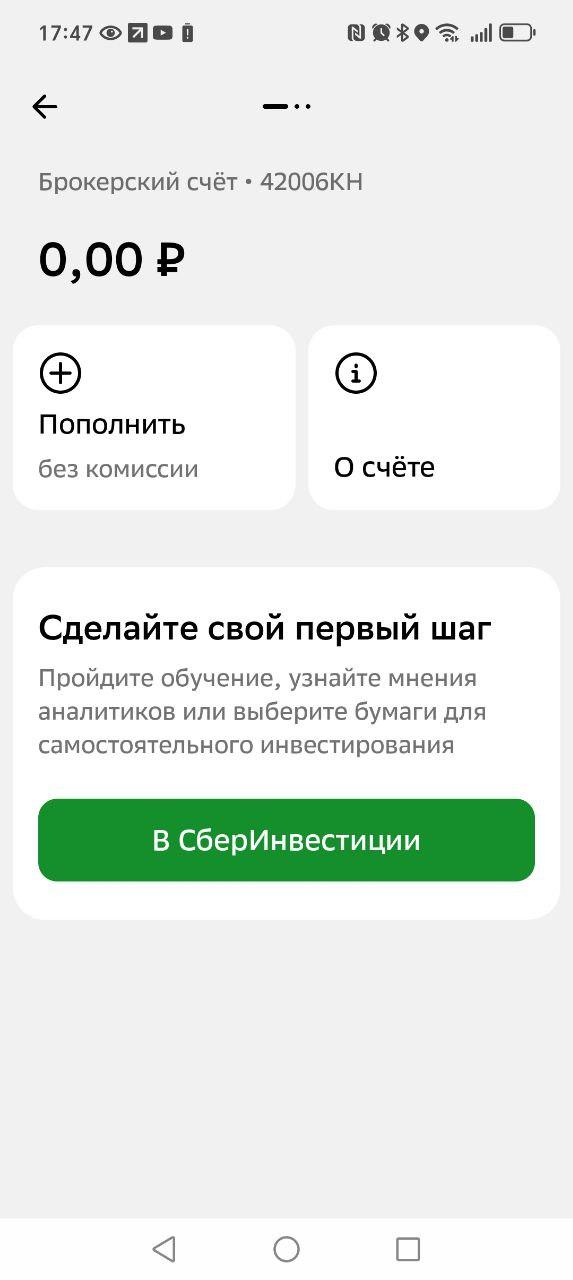

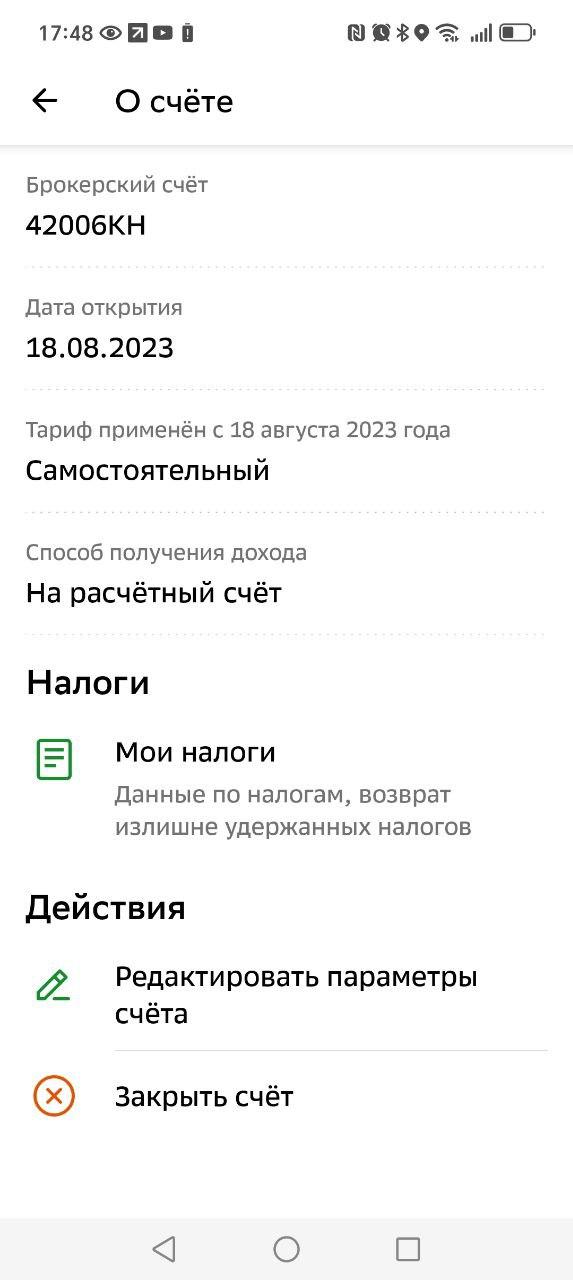

Брокерский счёт «СберИнвестиции»

В «СберИнвестициях» можно открыть брокерский счёт через «Сбербанк Онлайн». Обслуживание счёта бесплатно всегда. Можно выбрать из двух тарифов: «Инвестиционный» и «Самостоятельный». Они отличаются друг от друга только комиссиями за сделки.

Брокерский счёт «БКС Мир инвестиций»

Брокерский счёт в «БКС Мир инвестиций» можно открыть онлайн, если вы являетесь клиентом «БКС Банка». Стоимость обслуживания счёта — 0 рублей на тарифах «Инвестор» и «Трейдер». Комиссий за покупку ценных бумаг нет — только за продажу. Размер комиссии зависит от тарифа.

Брокерский счёт «Финам»

В «Финам» можно открыть брокерский счёт онлайн будучи клиентом одноимённого банка. Обслуживание счёта на тарифе «Долгосрочный портфель» бесплатное, комиссий за покупку российских бумаг нет. На других тарифах обслуживание стоит от 177 до 200 рублей в месяц.

Сравнение условий популярных брокеров

| Брокер | Основные особенности | Обслуживание счёта в месяц | Комиссия за сделку | Для кого подходит |

| «Альфа-Инвестиции» | Удобное приложение, быстрый вывод денег, тарифы с минимальными комиссиями | От 0 до 199 рублей в зависимости от тарифа | От 0,014% до 0,3% в зависимости от тарифа | Новичкам |

| «ВТБ Мои инвестиции» | Большой выбор тарифов, доступ к российским и зарубежным ценным бумагам | От 0 до 150 рублей в зависимости от тарифа | От 0,005% до 0,05% в зависимости от тарифа | Опытным инвесторам и активным трейдерам |

| «Т-Инвестиции» | Полностью онлайн-сервис, удобная аналитика и обучение | От 0 до 1 990 рублей | От 0,04% до 0,1% в зависимости от тарифа | Новичкам |

| «СберИнвестиции» | Высокая надёжность, простое открытие счёта | 0 рублей | От 0,018% до 0,3% в зависимости от тарифа | Консервативным инвесторам |

| «Финам» | Один из старейших брокеров, доступ к зарубежным биржам | От 0 до 200 рублей в зависимости от тарифа | От 0% до 0,05% в зависимости от тарифа | Опытным инвесторам |

| «БКС Мир инвестиций» | Широкий выбор инструментов, профессиональная аналитика | От 0 до 299 рублей в зависимости от тарифа | От 0% до 0,008% в зависимости от тарифа | Тем, кому нужен расширенный функционал |

Как выбрать брокера

Чаще всего при выборе брокера мы обращаем внимание исключительно на тарифы — ищем вариант с самыми низкими комиссиями. Это 100% важно. Но строить свой выбор исключительно на стоимости услуг не стоит. Нужно учитывать:

- есть ли лицензия ЦБ на оказание брокерских услуг (можно проверить на сайте регулятора);

- насколько крупный игрок и какова его репутация (от этого зависят риски потери денег, которые не застрахованы);

- как работает служба поддержки компании (можно оценить по отзывам в интернете);

- насколько удобен мобильный и интернет-сервис;

- какие акции, облигации и другие инструменты можно купить через этого брокера (функционал у всех разный);

- есть ли акции у брокера на данный момент — бесплатное обслуживание, акции в подарок и так далее.

Деньги на брокерском счёте застрахованы или нет

Главное отличие брокерского счёта от банковского вклада заключается в том, что средства на нём не застрахованы системой страхования вкладов. Если банк обанкротится, государство гарантированно вернёт до 1,4 млн рублей по вкладам. Но по брокерским счетам такой защиты нет.

За сохранность средств отвечает сам брокер, который обязан хранить деньги и активы клиентов на отдельных счетах. Поэтому при выборе брокера важно обращать внимание на его лицензии, рейтинг и репутацию.

В 2025 году был принят закон о страховании инвестиций, но он распространяется исключительно на ИИС−3. Стандартные брокерские счета, а также «старые» индивидуальные инвестиционные под его действие не подпадают. Более того, новая система не защищает инвесторов от падения акций, дефолта облигаций или остановки торгов. Только — от банкротства брокера.

Стоит ли открывать брокерский счёт

Брокерский счёт стоит открыть тем, кто хочет:

- инвестировать в акции, облигации, фонды;

- формировать капитал на будущее;

- получать доход выше, чем по банковскому вкладу.

Однако стоит учитывать и риски: стоимость бумаг может падать, доход не гарантирован, а комиссии брокера снижают прибыль. Для долгосрочных целей (накопление на пенсию, обучение детей, создание капитала) брокерский счёт — удобный инструмент.

Как открыть брокерский счёт

Процесс открытия брокерского счёта сейчас максимально упрощён:

- Выбираете брокера (банк или инвестиционная компания).

- Заполняете анкету — в офисе или онлайн.

- Проходите идентификацию личности. Если вы клиент банка, то не потребуется.

- Счёт открывается в течение 1–2 дней, чаще всего моментально.

Во многих банках это можно сделать прямо в мобильном приложении. С фото-инструкцией по открытию брокерского счёта можно ознакомиться в отдельном материале.

Как пополнить брокерский счёт

Пополнить брокерский счёт можно несколькими способами:

- перевод с банковской карты;

- перевод с текущего счёта;

- перевод с другого брокерского счёта.

Внутри одного банка переводы происходят мгновенно, при межбанковских операциях срок может составлять до трёх рабочих дней.

Как вывести деньги с брокерского счёта

С брокерского счёта, в отличие от ИИС, деньги можно вывести на банковский счёт в любое время — даже на выходных. То, как быстро произойдёт зачисление, зависит, в какой момент это делать:

- Хотите вывести деньги сразу после продажи ценных бумаг, валюты или других активов. Функция вывода появится только через один-два дня в зависимости от инструмента. Это особенности биржевых торгов. Деньги, полученные вами от продажи активов, отображаются на счёте моментально — можно тут же вложить их в другие инструменты. Однако фактические расчёты идут с отсрочкой, поэтому вывести средства можно только после того, как они состоятся.

- Хотите вывести свободные деньги. Функция вывода доступна в любое время. Деньги зачисляются на банковский счёт в течение нескольких минут или до трёх рабочих дней в зависимости от того, как и в какой именно банк отправляете средства.

Как закрыть брокерский счёт

Брокерский счёт, в отличие от ИИС, можно закрыть в любое время, в том числе онлайн. От вас потребуется:

- продать или перевести к другому брокеру все ценные бумаги;

- вывести все деньги;

- подать брокеру заявку на закрытие счёта.

Пустой брокерский счёт закрывают моментально. При переводе бумаг к другому брокеру сроки удлиняются. Проверить, закрылся счёт или нет, можно в личном кабинете налогоплательщика на сайте Федеральной налоговой службы (ФНС).

Как перевести брокерский счёт в другой банк

Перевод брокерского счёта — это не перемещение самого счёта, а перенос активов. Для этого используется процедура смены депозитария, который ведёт учёт ценных бумаг:

- Инвестор открывает новый счёт у другого брокера.

- Подаёт заявление на перевод активов.

- Старый брокер передаёт бумаги в новый депозитарий.

Брокерский счёт и налоги

Любой доход, полученный от операций на брокерском счёте, облагается налогом. В России действуют две ставки налога на доходы физических лиц (НДФЛ) от инвестиций — 13% на сумму до 2,4 млн рублей в год и 15% на всё, что больше:

- с прибыли при продаже ценных бумаг (расходы на покупку минус доходы от продажи, в обоих случаях учитываются комиссии биржи и брокера) — по итогам года или при выводе денег на банковский счёт;

- с дивидендов по акциям и купонных выплат по облигациям — в момент зачисления денег на банковский счёт (если средства приходят на брокерский счёт, то налог снимают по итогам года или при выводе).

Пример 1

В апреле 2025 года вы купили с помощью российского брокерского счёта 100 акций компании А, заплатив за это 100 000 рублей с учётом комиссии брокера и биржи. В июле компания А перечислила акционерам дивиденды в размере 200 рублей за акцию. В сентябре вы продали 100 акций компании А, получив за них на брокерский счёт 110 000 рублей «чистыми» (за вычетом комиссии брокера и биржи):

- на ваш счёт вместо 200 рублей за акцию поступит 174 рубля, поскольку брокер удержит налог 13% при зачислении;

- по итогам года или при выводе денег с брокерского счёта брокер дополнительно удержит 1 300 рублей с прибыли от продажи акций — (110 000 — 100 000) х 0,13.

Ставка может быть и 15%, если общий доход от инвестиций за год превысил 2,4 млн рублей. Если вы торгуете через разных брокеров, то итоговую цифру впоследствии рассчитает ФНС, выставив дополнительный налог.

Пример 2

В апреле 2025 года вы купили с помощью зарубежного брокерского счёта (не забудьте уведомить ФНС об открытии) 100 акций компании Б, заплатив за это 5 000 долларов с учётом комиссии брокера и биржи. В сентябре вы продали 100 акций компании Б, получив за них на брокерский счёт 6 000 долларов «чистыми» (за вычетом комиссии брокера и биржи).

До 30 апреля 2026 года вы должны подать в ФНС декларацию, указав в ней данные о покупке и продаже акций через зарубежный брокерский счёт. Служба рассчитает налог, который надо будет заплатить до 15 июля 2026 года. Обратите внимание, налог подсчитают по ценам в рублях, чтобы учесть и валютную составляющую.

Часто задаваемые вопросы (FAQ)

Заключение

Брокерский счёт — это удобный инструмент для инвестирования, позволяющий покупать акции, облигации и другие активы. Он даёт возможность формировать капитал, получать доход выше банковских вкладов, но требует понимания рисков и налоговых обязательств.

Выбор брокера играет ключевую роль: важно учитывать тарифы, комиссии, удобство сервиса и надёжность компании. Для долгосрочных целей брокерский счёт подходит большинству инвесторов, а для максимальной выгоды стоит рассмотреть ИИС с налоговыми льготами.