Налоговый вычет за квартиру, лечение и на детей: как получить в 2026 году?

Что такое налоговый вычет?

Если вы уже искали ответ на вопрос «Что такое налоговый вычет?», то могли встретить два типа определений:

- Уменьшение налогооблагаемой базы при исчислении налога на доходы физических лиц (НДФЛ).

- Возврат части уплаченного в бюджет НДФЛ.

Оба определения верны — в результате они дают одну и ту же сумму. Просто подход разный. Зависит от того, куда подаются документы — работодателю или в Федеральную налоговую службу (ФНС).

В первом случае работодатель уменьшает налогооблагаемую базу (зарплата до уплаты НДФЛ). Это даёт возможность возвращать деньги год в год. Подробно об этом мы писали в статье «Самый быстрый способ получать налоговый вычет».

Однако чаще всего документы подаются в налоговую службу. Это уже возврат уплаченного НДФЛ. В этом случае ФНС принимает документы за предыдущий год. Например, в 2025 году вы потратили 20 000 рублей на лечение. В 2026 году подаёте документы на вычет и получаете от 2 600 от 4 400 рублей.

Кто может получать налоговые вычеты?

Итак, налоговый вычет — это возврат части уплаченного налога на доходы физических лиц или уменьшение налогооблагаемой базы. Значит, вычет могут получать граждане, которые уплачивают подоходный налог по ставке от 13% до 22%. Однако под вычет подпадает далеко не весь НДФЛ.

Зато, в частности, можно вернуть налог, уплаченный за сдачу жилья. Это позволяет оформлять вычет даже неработающим пенсионерам. Причём для них — это не единственный способ получить налоговый вычет.

Также неработающие пенсионеры могут получать некоторые социальные вычеты через своих взрослых детей. Допустим, в 2024 году пенсионер потратил на лечение 20 000 рублей. Его дочь или сын, которые платят НДФЛ с зарплаты, могут подать документы на вычет за лечение родителя.

Кроме того, социальные налоговые вычеты можно оформлять не только за родителей, но и за детей, сестёр и братьев. Также вычет на детей полагается опекунам.

В некоторых случаях право на налоговый вычет теряется. Тогда гражданин обязан вернуть деньги в бюджет. Более подробно об этом мы писали в статье «3 случая, когда надо вернуть налоговый вычет государству».

Виды налоговых вычетов

Мы выше приводили пример, что можно получать вычет за расходы на лечение, но это не единственное основание для возврата НДФЛ. В целом вычетов довольно много. Для большей наглядности подробная информация о каждом из них представлена в таблице.

Вид вычета |

Основание выдачи |

Размер вычета |

Дополнительная информация |

| Стандартные налоговые вычеты | Самый популярный — родителям на детей в возрасте до 18 лет. Если ребёнок учится очно, то вычет предоставляется до 23 лет включительно. | Налогооблагаемая база уменьшается на 1 400, 2 800, 6 000 или 12 000 в зависимости от того, какой ребёнок по счёту и здоров ли. Фактический размер вычета составляет от 182 до 2 640 рублей в месяц. В большинстве случаев детский вычет оформляет бухгалтер на работе. | Вычет предоставляется до тех пор, пока суммарная зарплата не достигнет 450 000 рублей. |

| Социальные вычеты | За расходы на обучение, фитнес, покупку рецептурных лекарств, лечение (например, платные анализы), страхование жизни и накопление пенсии, договор по которым заключён до 31 декабря 2024 года. | Налогооблагаемая база уменьшается на 150 000 рублей в год максимум. Максимальная сумма вычета — от 19 500 до 33 000 рублей в год по всем расходам, включённым в группу. | Новый лимит действует, начиная с 2024 года. До этого можно было вернуть налог с расходов на сумму до 120 000 рублей (15 600 рублей на руки). |

| За расходы на обучение ребёнка | Налогооблагаемая база уменьшается на 110 000 рублей в год максимум. Максимальная сумма вычета — от 14 300 до 24 200 рублей в год. | Новый лимит действует, начиная с 2024 года. До этого можно было вернуть налог с расходов до 50 000 рублей. | |

| За расходы на дорогостоящее лечение | Размер вычета ограничен исключительно суммой уплаченного в бюджет НДФЛ. | Перечень дорогостоящих медицинских услуг утверждён Постановлением Правительства № 458 от 8 апреля 2020 года. | |

| За расходы на благотворительность | Налогооблагаемая база уменьшается не более чем на 25%. | Допустим, за год вы получили 400 000 рублей до вычета НДФЛ. Вернуть сможете от 13% до 22% только со 100 000 рублей, даже если потратили на благотворительность больше. | |

| Имущественные вычеты | Самые популярные — за расходы на покупку жилья и проценты по ипотеке | Налогооблагаемая база уменьшается на 2 млн рублей (жильё) и на 3 млн рублей (проценты по ипотеке). Максимальная сумма вычета — от 260 000 от 400 000 рублей и от 390 000 до 660 000 рублей соответственно. | Если жильё покупается в браке, то вычет может получить каждый супруг. |

| Инвестиционные вычеты | Вычет типа А по индивидуальному инвестиционному счёту (ИИС−1) | Налогооблагаемая база уменьшается на 400 000 рублей в год максимум. Максимальная сумма вычета — от 52 000 до 88 000 рублей. |

С 2024 года открыть индивидуальный инвестиционный счёт типа А нельзя. Но можно продолжать получать вычеты по счетам, открытым до 31 декабря 2023 года. |

| Вычет типа Б по индивидуальному инвестиционному счёту (ИИС−2) | Доход, полученный от операций на счёте, освобождается от НДФЛ. Сумма не ограничена. |

С 2024 года открыть индивидуальный инвестиционный счёт типа Б нельзя. Но можно продолжать получать вычеты по счетам, открытым до 31 декабря 2023 года. | |

| Вычеты по индивидуальному инвестиционному счёту третьего типа (ИИС−3) |

1. Вычет со взносов на счёт. Налогооблагаемая база уменьшается максимум на 400 000 рублей. Соответственно, сам вычет равен от 52 000 до 88 000 рублей. 2. Освобождение полученного дохода от налога на сумму до 30 млн рублей. | Новый индивидуальный счёт заработал в 2024 году. Лимит распространяется не только на инвестиционные счета, но и на ПДС, а с 2025 года — и на накопительные пенсии. | |

| Вычет по программе долгосрочных сбережений (ПДС) |

Налогооблагаемая база уменьшается на 400 000 рублей в год максимум. Максимальная сумма вычета — от 52 000 до 88 000 рублей. | ПДС заработала с 1 января 2024 года. В лимит включаются также взносы на инвестиционные счета, а с 2025 года — и на накопительные пенсии. | |

| Вычет по программе добровольных накопительных пенсий |

Налогооблагаемая база уменьшается на 400 000 рублей в год максимум. Максимальная сумма вычета — от 52 000 до 88 000 рублей. | Лимит действует по договорам, открытым с 1 января 2025 года. Взносы по договорам, открытым до этого, относятся к группе социальных вычетов с лимитом в 150 000 рублей. | |

| Профессиональные вычеты | Выдаются индивидуальным предпринимателям; людям, занимающимся частной практикой (адвокатам, нотариусам); тем, кто работает по договорам гражданско-правового характера; а также гражданам, создающим произведения искусства, изобретателям, открывателям. | Налогооблагаемая база уменьшается на сумму документально подтверждённых расходов. Если расходы нельзя подтвердить, то доход, с которого исчисляется налог, уменьшается на 20−40% в зависимости от сферы деятельности. | Вычет оформляется либо через работодателя (заказчика), либо самостоятельно при подаче налоговой декларации. |

| Семейная налоговая выплата | Выдаётся семьям с двумя и более детьми с доходом меньше 1,5 прожиточного минимума на человека. | Размер — разница между уплаченным налогом и 6% с зарплаты. | Это новый налоговый вычет. Начал действовать в 2025 году. Семьи получат деньги впервые. Главное отличие от всех других — вычет оформляется в Социальном фонде, а не в ФНС. |

Сумма фактического вычета (того, что вы получаете на руки) зависит от ставки уплачиваемого вами налога. К примеру, если вы платите НДФЛ по ставке 20%, то можете вернуть за расходы на обучение ребёнка в размере 22 000 рублей (110 000 х 0,20).

Семейный налоговый вычет

Рассказывая о налоговых вычетах в 2026 году, нельзя обойти стороной новый тип государственной поддержки. Формально она называется семейной налоговой выплатой, но по природе своей это, ни дать ни взять, налоговый вычет. Об этом свидетельствует то, что деньги выдают родителям, с зарплаты которых удерживают НДФЛ.

Подробно об условиях мы рассказывали в материале «Семейная налоговая выплата». Здесь же затронем только один аспект, который волнует родителей, регулярно подающих заявление на вычет за лечение, обучение и так далее. Они беспокоятся: «Новая выплата лишит их такой возможности?»

Если кратко отвечать на вопрос, то и да, и нет. Как следует из закона о семейной налоговой выплате, при расчёте сумм не учитывают вычеты на детей, социальные и имущественные вычеты. Пункт 5 статьи 1 закона № 179-ФЗ от 13 июля 2024 года гласит:

При этом расчётным исчисленным налогом на доходы физических лиц признается сумма налога на доходы физических лиц с доходов заявителя, в отношении которых был уплачен налог на доходы физических лиц, исчисленного без применения предусмотренных статьями 218 и 219, подпунктами 3 и 4 пункта 1 статьи 220 Налогового кодекса Российской Федерации вычетов

Пример

В 2025 году вы потратили 20 000 рублей на лечение, а ещё 36 000 рублей внесли на счёт ПДС. В 2026 году можно спокойно оформлять медицинский вычет. Эта сумма никак не повлияет на семейную налоговую выплату. Однако вычет за ПДС сократит налогооблагаемую базу и уменьшит размер нового пособия. Поэтому рекомендуем оформлять его уже после того, как получите деньги за детей.

Какие документы нужны для налогового вычета?

Если в 2025 году, а может и раньше, у вас были расходы, которые дают право на получение налогового вычета, не спешите бежать в ФНС. Нельзя просто так прийти (позвонить) и сказать: «Верните НДФЛ, я потратил на лечение 20 000 рублей». Для получения любого налогового вычета нужно предоставить налоговой службе документы. Для каждого из вычетов — свой пакет документов. Для наглядности мы упаковали всю информацию об этом в таблицу — чтобы вы сразу смогли найти нужный вариант.

Что ещё потребуется для оформления налогового вычета?

Итак, если вы дочитали до этого момента, то уже готовы нестись вприпрыжку в налоговую, чтобы вернуть весь НДФЛ, который заплатили за прошлый год. Но не спешите. Есть ещё несколько важных моментов, которые нужно учесть. К тому же для получения вычетов не надо даже со стула вставать. Потребуются только компьютер и интернет.

Прежде чем подавать документы на возврат НДФЛ, надо подсчитать, сколько налогов вы заплатили в прошлом году. В этом поможет справка о доходах (2-НДФЛ), которую выдаёт работодатель. Она, кстати, понадобится, если получать налоговый вычет в начале года. В ФНС полные данные о ваших доходах за предыдущий год появятся не раньше апреля.

Как только вы получите справку, нужно сравнить сумму уплаченного НДФЛ и размер полагающегося налогового вычета. Если налоговый вычет больше, чем сумма уплаченного вами налога, то придётся подсчитать, какой вычет оформить первым, какой — вторым и так далее. Тут на помощь придёт правило очерёдности получения вычетов, о котором мы рассказывали в статье «Как получить налоговый вычет с прибавкой 9%».

Если кратко, то в первую очередь нужно оформить вычеты, которые не переносятся на следующий год. Это стандартные, социальные и инвестиционные вычеты. И только после подавать документы на имущественные вычеты, которые можно «разнести» на несколько лет — 10 000 рублей в один год, 20 000 рублей в другой год и так далее.

Как оформить налоговый вычет не выходя из дома — подробная инструкция с фото

Пару лет назад ФНС обновила личный кабинет налогоплательщика, в том числе изменив формат подачи документов на налоговый вычет. Одни говорят, что стало в разы удобнее. Другие — в замешательстве от нового дизайна. Мы же расскажем и покажем, как пользоваться сервисом.

Итак, для получения налогового вычета в начале года вам потребуется:

- справка о доходах от работодателя;

- читабельные фото документов, которые подтверждают право на вычет и перечислены в таблице выше;

- доступ в личный кабинет налогоплательщика;

- электронная подпись.

Если у вас нет логина и пароля от личного кабинета налогоплательщика, то можно авторизоваться на сайте ФНС через «Госуслуги». Если нет подтверждённого аккаунта на «Госуслугах», то придётся сделать (инструкция), либо по старинке брать кипу документов и нести её в налоговую — отстаивать очереди.

Когда налогоплательщик авторизуется на сайте ФНС через «Госуслуги» впервые, то он не сразу попадает в личный кабинет. Требуется время, чтобы данные с портала подгрузились.

На оформление электронной подписи тоже понадобится время. Если выражение «электронная подпись» вас пугает, то нужно успокоиться. По сути, это просто пароль (можно сохранить в браузере, записать на листочке). Сайт сам предложит сформировать электронную подпись при попытке оформить налоговый вычет. В дальнейшем подпись нужно использовать при каждом дистанционном отправлении документов. Обратите внимание, срок действия этой электронной подписи — ровно год. То есть через 12 месяцев придётся придумывать новый пароль.

Выделите достаточно времени на заполнение заявления. Лучше не прерываться, потому что неоконченная работа может не сохраниться.

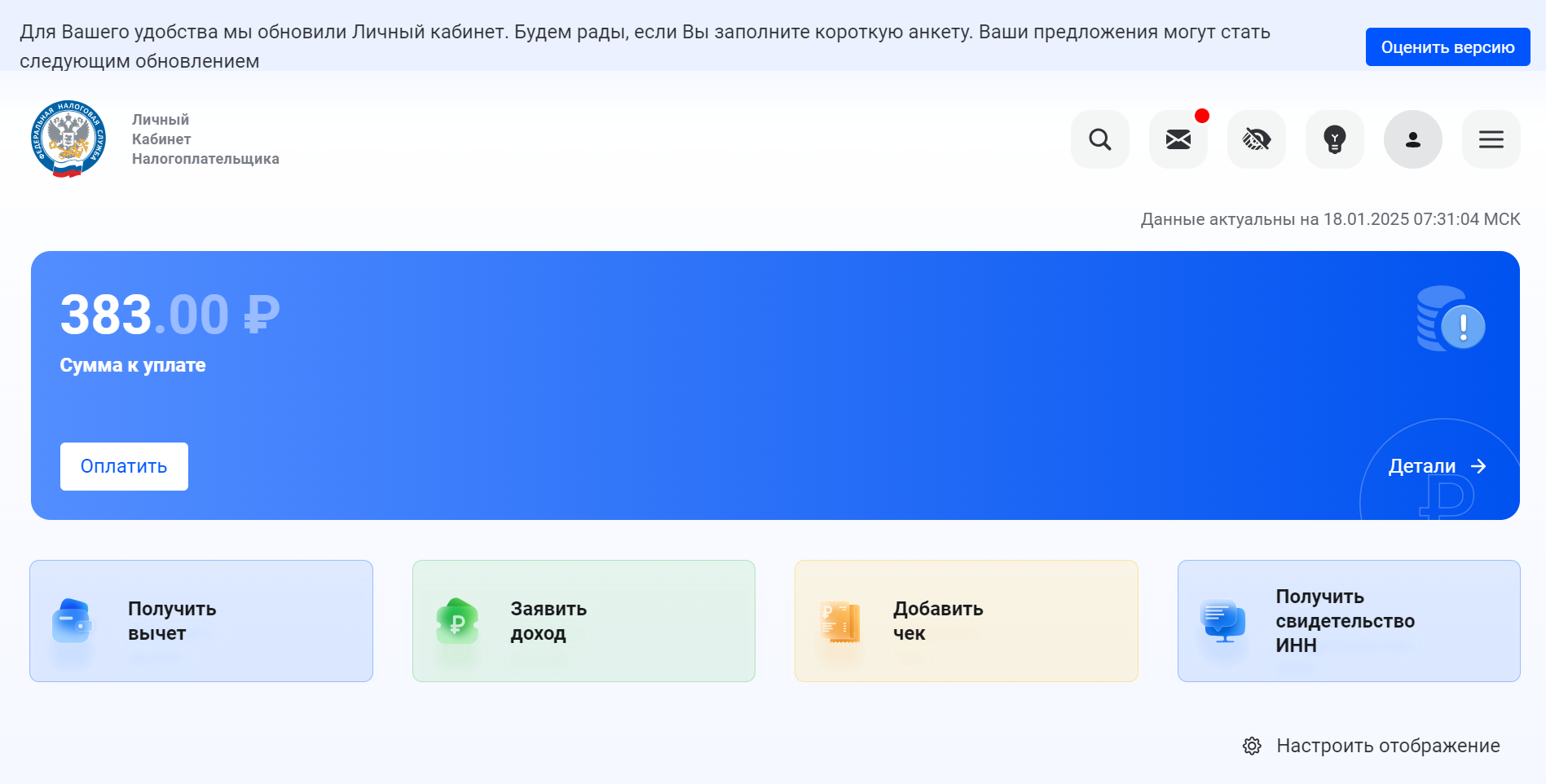

Если всё готово — поехали. Сначала заходим в личный кабинет налогоплательщика. Он выглядит так.

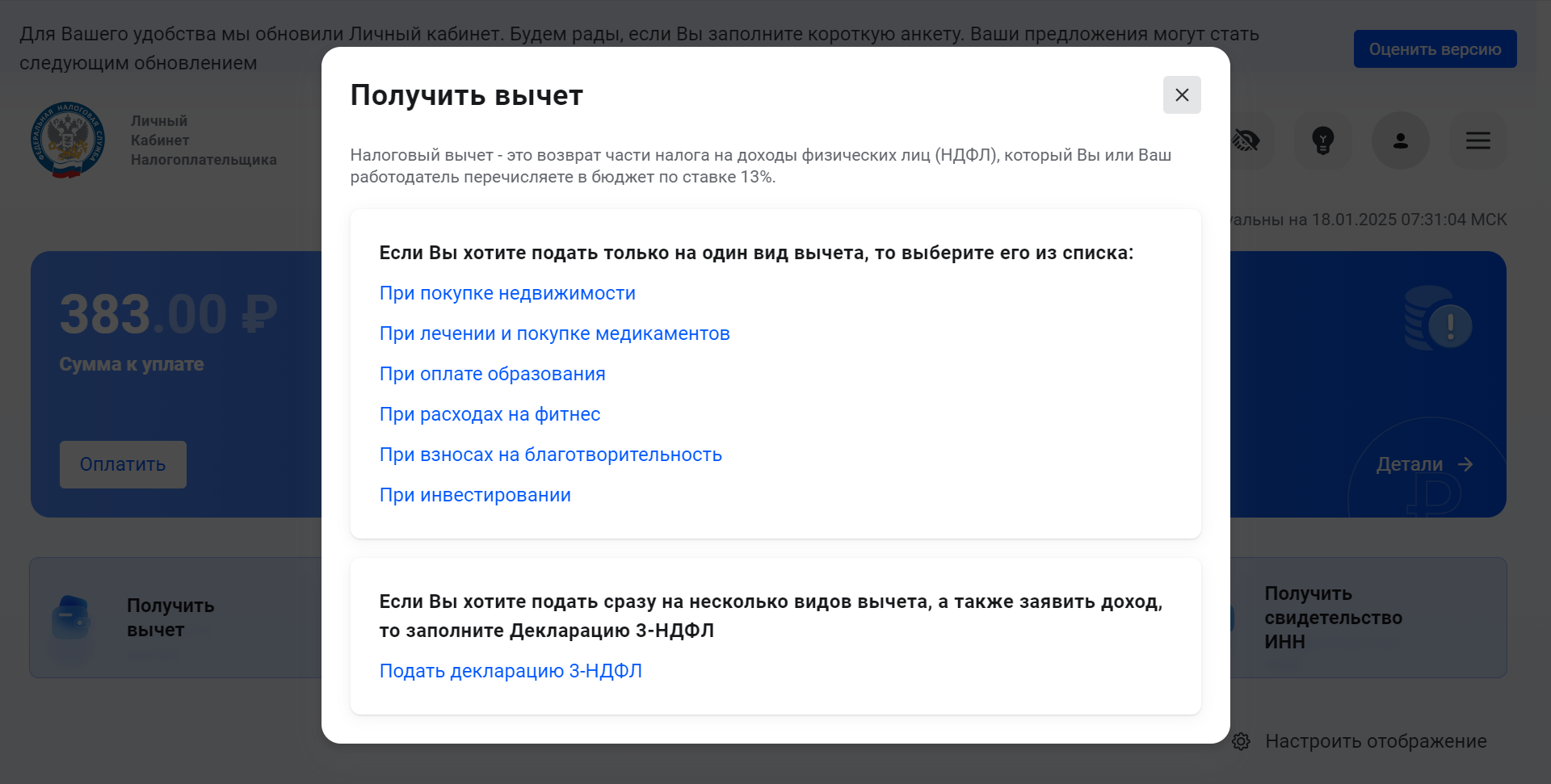

Выбираем пункт «Получить вычет». Дальнейшие действия зависят от того, хотите ли получить один вычет (например, по расходам на лечение), или у вас сразу несколько вычетов. В первом случае нужно выбрать определённый вычет, во втором — подать декларацию 3-НДФЛ. Чтобы вы не выбрали, этапы будут практически одинаковыми. Разными будут только два момента: поля для заполнения и список документов, которые нужно прикрепить.

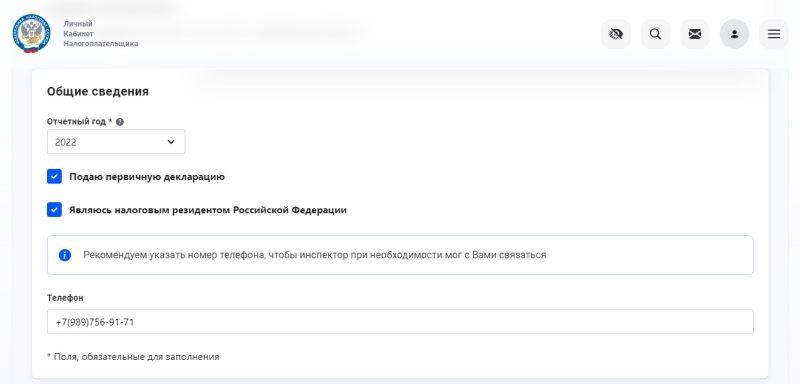

Далее откроется страница, где нужно выбрать нужные пункты:

- год, за который вы хотите получить вычет;

- какая по счёту декларация (если вы в этом году ещё не подавали декларацию, то первая; если подавали уже или досылаете документы, то вторая, третья — посчитайте очерёдность);

- являетесь ли налоговым резидентом (ставьте галочку);

- номер телефона.

Внимательно проверьте правильность номера, потому что он может быть неактуальный. Данные подтягиваются с портала «Госуслуги» и базы данных ФНС. Могут быть ошибки.

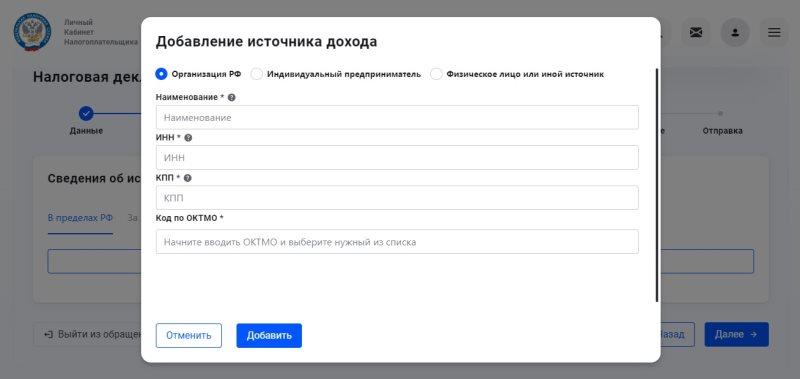

Если вы подаёте документы в начале года, то придётся самостоятельно заполнить данные о доходах, которые указаны в справке 2-НДФЛ. Для этого нужно нажать «Добавить источник дохода». Здесь следует выбрать из трёх позиций:

- если вы работаете в компании — организация;

- если трудитесь на ИП — индивидуальный предприниматель;

- если получили доход от других лиц — физическое лицо или иной источник.

Затем вы заполняете все поля. Важно понимать, что в поля вписываются данные работодателя (источника дохода), а не ваши. Все данные нужно в точности списывать со справки о доходах, обращая внимание на знаки препинания.

Позднее эта информация будет подгружаться самостоятельно, но она появится в государственных системах не ранее апреля. Поэтому либо ждать три месяца, либо вписывать цифры самостоятельно.

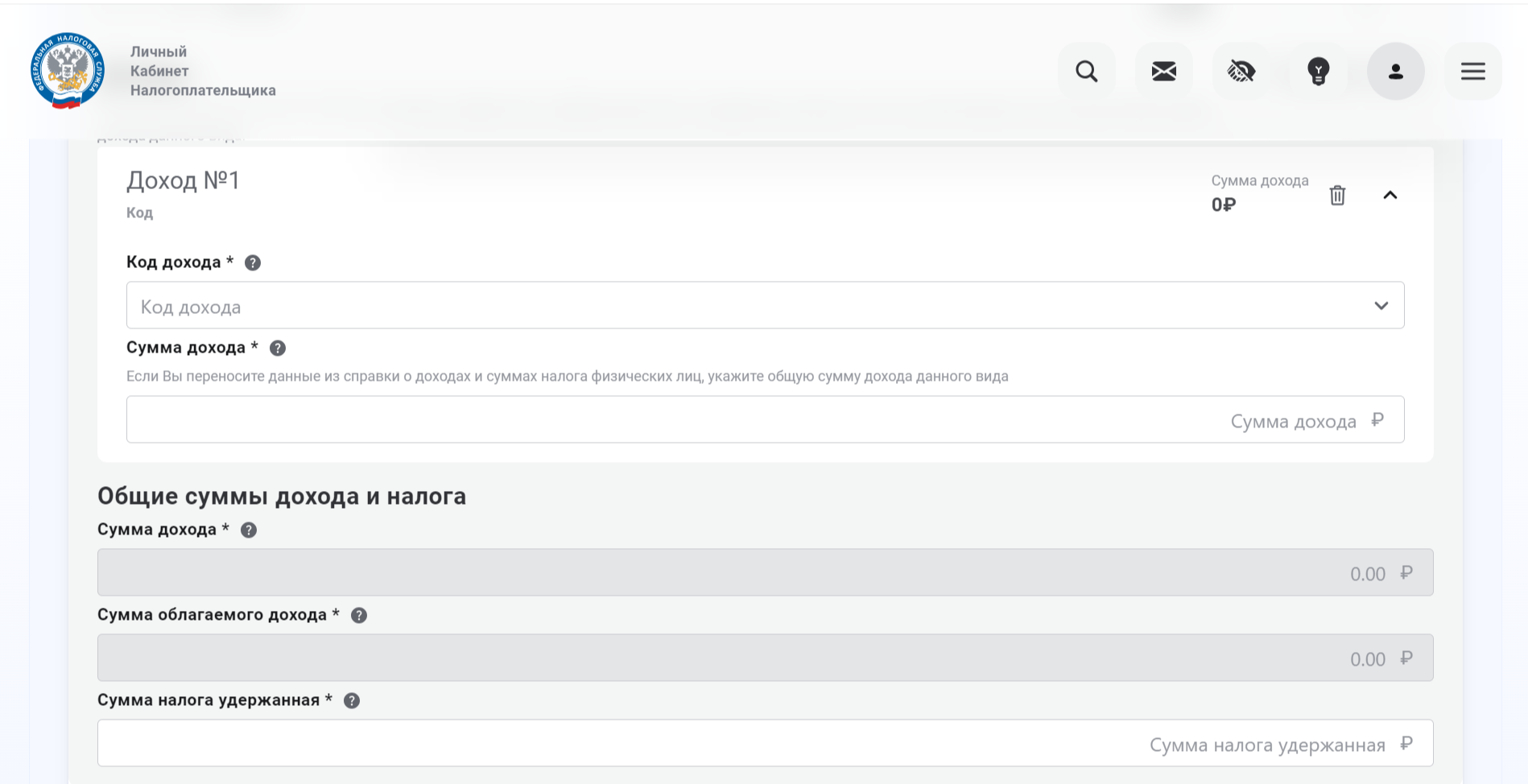

Потом на странице появится несколько полей. В первом поле нужно указать код дохода из списка (например, 2000 — заработная плата). Во втором — сумму дохода за предыдущий год. В пятом — сумму удержанного НДФЛ.

После выбираете тип налогового вычета. В зависимости от выбора на странице отобразятся те или иные поля. Например, если вы оформляете имущественные вычеты, то появятся следующие поля, которые нужно заполнить:

- стоимость купленного жилья,

- проценты по кредитам,

- предыдущие вычеты (если поставить галочку в окно «Я ранее обращался за имущественным вычетом»).

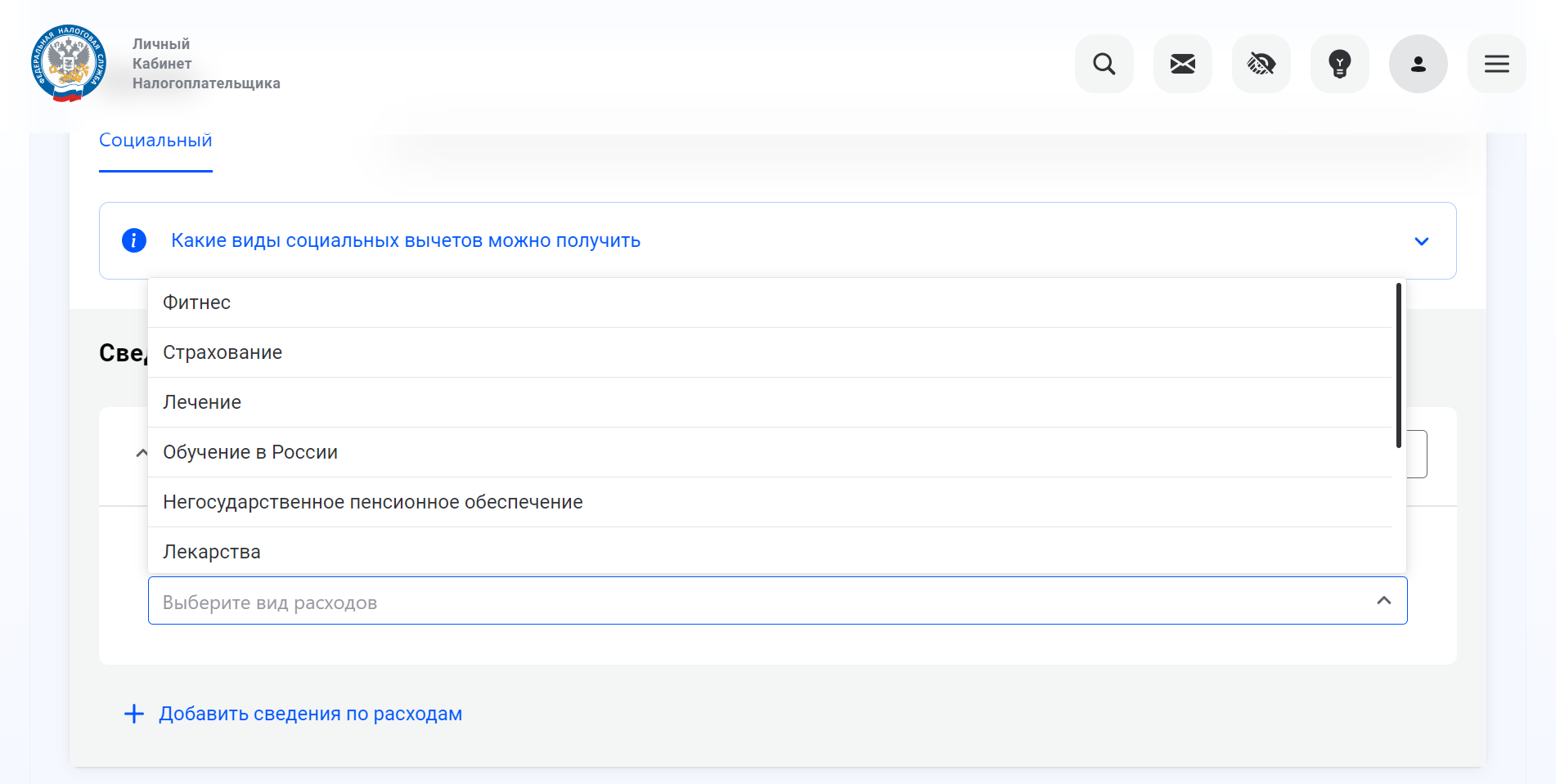

Если получаете инвестиционный вычет, то нужно ввести сумму взносов, внесённых на индивидуальный инвестиционный счёт. При оформлении социального вычета сначала нужно выбрать тип (лечение, благотворительность и так далее), затем ввести сумму ваших расходов.

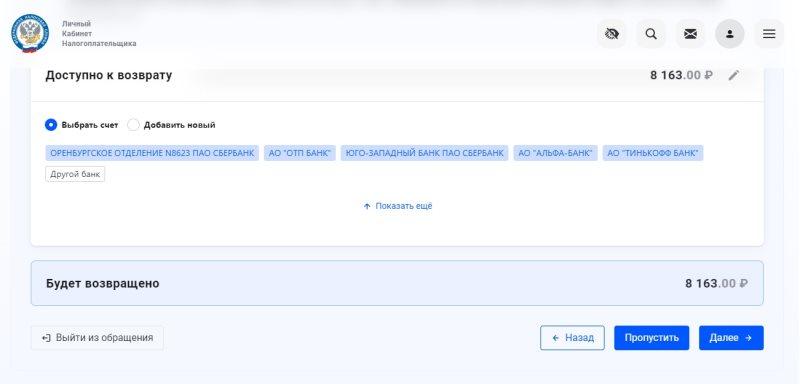

На следующем этапе появится список имеющихся у вас банковских счетов. Нужно выбрать один из них. Именно на него поступит налоговый вычет. Тут надо быть максимально внимательными. У большинства из нас куча банковских счетов, к половине из них уже нет доступа (например, карта не используется, а счёт всё ещё действующий и отображается в личном кабинете ФНС).

Чтобы вы смогли без проблем получить и потратить налоговый вычет, лучше всего зайти в банковское приложение и посмотреть номер счёта у карты, которой активно пользуетесь. Далее выбрать именно его из списка.

Также на этой странице отобразится размер вычета, который поступит на вашу карту. Если есть задолженность по налогам, то сумма вычета уменьшится. ФНС сначала вычтет из вычета долг, а вам вернёт остаток.

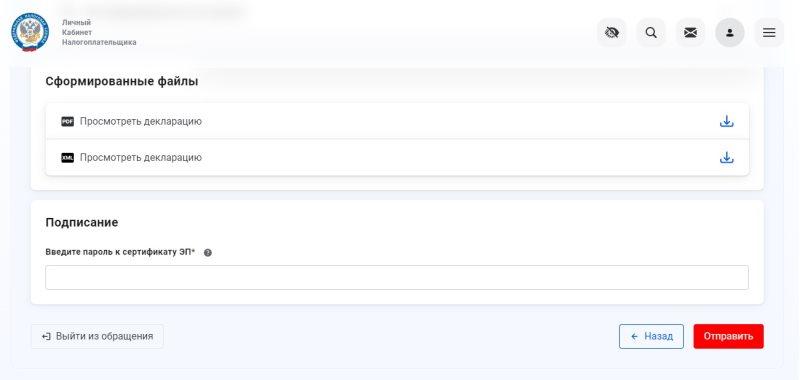

Предпоследний этап — прикрепление документов. Перечень документов будет свой для каждого вида вычета (какие именно, смотрите в таблице выше). Здесь самое важное: в каком виде отправлять документы. Идеальный вариант — сканы. Но это слишком затратно. Подойдут фотографии, сделанные смартфоном. Главное, что они были чёткие, документ был расположен по центру, а текст — читабельным.

Финальный этап — введение пароля к сертификату электронной подписи. Тот самый придуманный вами пароль. После этого достаточно нажать на кнопку «Отправить» и вуаля — заявление на налоговый вычет готово.

В зависимости от того, насколько ФНС загружена заявлениями, вам могут перевести деньги как в течение двух недель, так и в течение двух месяцев. Если подаёте заявление в начале года, то приготовьтесь к более длительному ожиданию.

Как оформить налоговый вычет онлайн — пошаговая инструкция

- Открыть личный кабинет налогоплательщика на сайте ФНС.

- Выбрать «Получить вычет».

- Выбрать тип вычета.

- Выбрать год, за который хотите получить налоговый вычет.

- Ввести актуальный номер телефона.

- Ввести данные из справки 2-НДФЛ (если подаёте заявление в начале года).

- Ввести сумму расходов.

- Прикрепить документы.

- Ввести пароль (электронную подпись).

- Нажать кнопку «Отправить».